¿Cómo son las valuaciones de las empresas recibiendo capital privado en América Latina?

This entry was posted in Capital Privado and tagged Capital Privado, equity valuations, valuacioines de empresas privadas. Bookmark the permalink.

¿Cómo son las valuaciones de las empresas recibiendo capital privado en América Latina?

Año 1, No 3

Este articulo continua con el esfuerzo de generar transparencia en la industria de capital privado de América Latina. Es factible que la información de este artículo sea un buen proxy para entender el comportamiento de las firmas y el capital privado en otros países emergentes.

En el primer número de este blog (¿Qué tan grandes son realmente las transacciones de capital privado en América Latina?) describe como la transacción promedio de capital privado en América Latina es de US$39.92MM y que la mediana es de tan sólo US$ 13.50MM. En el segundo número de este blog (¿Cómo son las valuaciones de las empresas recibiendo capital privado en América Latina?) analiza el comportamiento de las inversiones promedio de 1988 al 2008. En este tiempo las transacciones tienen una TACC (Tasa Anual de Crecimiento Compuesta) o CAGR de 125.6% creciendo de US$3.80 a US$171.45MM.

De alguna forma esta información es un dato que las diferentes fuentes de la industria (VELA, LAVCA o EMPEA) pueden estudiar. Lo que normalmente nunca se revisa en la industria son las características de las empresas que son blancos de las inversiones de capital privado. En el mejor de los casos, las publicaciones especializadas se limitan a describir la industria o a la etapa de la empresa recibiendo la inversión (temprana o tardía). Fuera de esas variables, hay un total desconocimiento sobre el tipo de empresas que reciben inversiones de capital privado.

Este artículo usa dos fuentes de información para poder definir el valor de las empresas atrayendo inversiones de capital privado en América Latina en veinticinco países de 1990 al 2008. Para este análisis se usaron dos bases de datos. La primera es de las dos es la de Venture Equity Latin America (VELA) que es parte de Thomson Reuters. La segunda base de datos es conocida como la base de datos Charvel.[i] La base de datos Charvel es exclusiva para transacciones de capital privado en México.

Ambas bases de datos tiene en varios casos información no solo sobre el monto de capital invertido por las firmas de capital privado, sino el porcentaje de la empresa que adquirieron los fondos. Estas dos variables permiten calcular fácilmente el valor del capital de la empresa (Monto de inversión/Porcentaje del capital). El valor del capital no es lo mismo que el valor total de la empresa ya que no se está incluyendo el monto de la deuda. Sin embargo, el valor de capital es un buen proxy del valor de las empresas, más aún en países emergentes en donde la deuda es escaza en el mejor de los casos.

VELA sólo empezó a darle seguimiento al porcentaje del capital adquirido en 2001. La base de datos Charvel, tiene información desde 1990. Para este artículo, se uso la información de Charvel para México de 1990 a 2008, así como la información de VELA para los otros países. La base de datos de Charvel tiene 268 transacciones con información completa, mientras que la versión utilizada de VELA 93. Es posible que las 361 valuaciones de empresas privadas sea la única fuente de su tipo para estudiar a empresas privadas en países emergentes en un periodo tan largo.

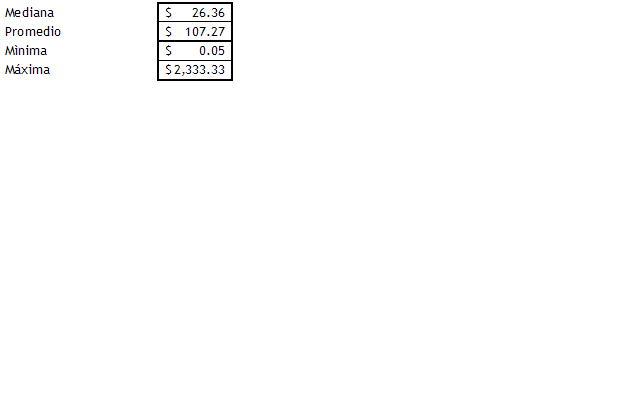

¿De qué tamaño son las empresas que atraen capital privado en América Latina? Parecería que el promedio es engañoso ya que hay valuaciones que oscilan entre menos de un millón de dólares, hasta dos billones de dólares. La mediana parecería ser una mejor medida.

[i] Para una descripción de la base de datos Charvel ver: Charvel R., “Is private equity out of control in Latin America? The Impact of Structures on Private Equity Transactions in Latin America 1988-2007”, Journal of Private Equity, (Winter 2009); y Charvel R., “A Comprehensive Look at the Private Equity Industry in Mexico (1990 – 2006)”, Journal of Private Equity, (Fall 2007).

Artículos Relacionados

Guía rápida para organizar fondos de capital privado en México II

La semana pasada publicamos la primera parte de esta Guía rápida para organizar fondos de capital privado en México donde se describe la Organización de un fondo de capital privado. A continuación la segunda parte. Reglas Básicas que debe contener un … Leer más

Guía rápida para organizar fondos de capital privado en México I

La presente Guía, que se publica en dos entregas, pretende ofrecer un panorama muy general sobre la organización de fondos de capital privado y el levantamiento de capital privado en México. De ninguna manera es exhaustiva, sino que explora los temas … Leer más

Tabla periódica de Unicornios

Los venture capitalists, inversionistas que aportan capital a empresas de reciente creación o start-ups, le llaman unicornio a una compañía que fondearon y que llegó a una valuación superior a los mil millones de dólares. También se les llama el billion dollar start-up … Leer más

Comentarios