¿Cómo se ha comportado el tamaño de las inversiones de capital privado en América Latina?

This entry was posted in Capital Privado and tagged alternative assets, America Latina, capital de riesgo, Capital Privado, Latin America, Private equity, Venture Capital. Bookmark the permalink.

¿Cómo se ha comportado el tamaño de las inversiones de capital privado en América Latina? [i]

Año 1, No 2

El artículo anterior de esta serie[ii] revisó la inversión promedio de los fondos de capital privado invirtiendo en América Latina del 1998 al 2008. Es posible que para muchos lectores y hasta para los profesionistas que trabajan en los fondos el resultado haya sido una sorpresa. El monto promedio de las inversiones es de US$39.92 y la mediana es de US$13.50. El análisis proviene de una muestra de 924 transacciones en veinticinco países en América Latina[iii]. La fuente es Venture Equity Latin America (VELA) que es parte del Thomson Reuter.

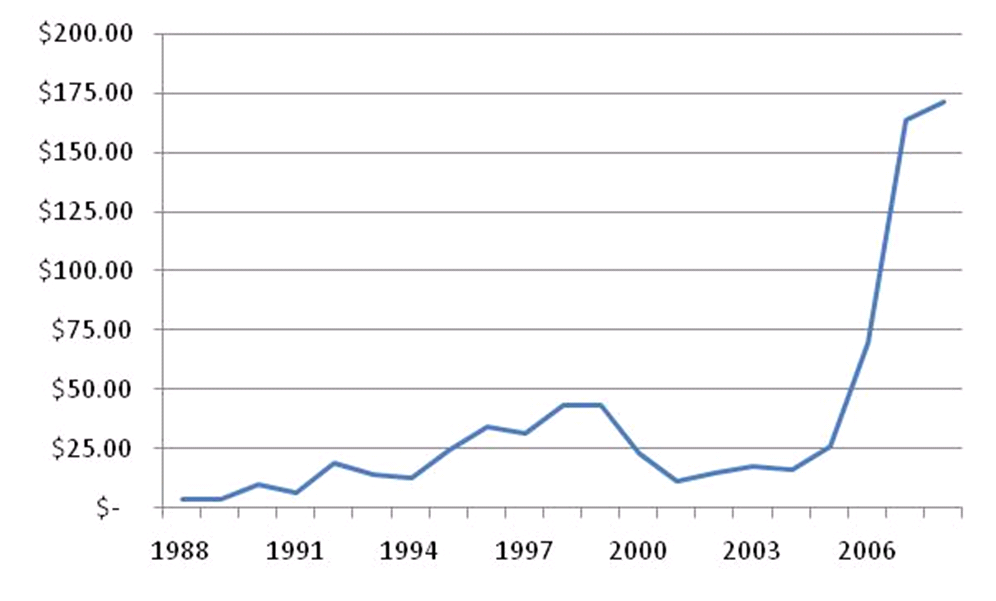

La gráfica en este artículo muestra la evolución de la inversión promedio a lo largo del tiempo (la información está en US$MM). La tasa anual de crecimiento compuesta o compound annual growth rate (CAGR[iv]) de 1988 al 2008 es de 125.6%. La inversión promedio de los fondos de capital privado en 1988 era de tan sólo US$3.80. Para el 2008, la inversión promedio era de US$171.45.

Hay varias conclusiones que se pueden derivar de estos datos. A continuación sólo incluiré algunos resultados relevantes para la industria:

- El monto invertido por transacción por parte de los fondos de capital privado ha incrementado de forma explosiva en los primeros veinte años de la industria.

- Es factible que las inversiones iníciales se enfocaran a etapas tempranas y que los fondos fueran de capital de riesgo o venture capital, mientras que las inversiones posteriores hayan sido enfocadas a empresas maduras.

- Las inversiones por transacción de capital privado han seguido la misma tendencia global en momentos de híper liquidez tanto en 1999 como en 2008. Una diferencia con la tendencia de países desarrollados es que 2007 parecería ser un año con mayor inversión e inversiones promedio mayores que 2008. Esto podría explicarse por el retraso de América Latina en entrar a la crisis de liquidez del 2008-2009.

- Bajo definiciones de los inversionistas institucionales, inversiones medianas son aquellas entre US$15 y hasta US$100MM[v]. Por lo anterior, se podría considerar que el mercado de capital privado de América Latina de 1992 a 2006 fue de inversiones medianas y de 2007 al 2008 las inversiones promedio son consideraras grandes.

- Los dos años pico en la serie han sido 1999 y 2008. El primero de los dos años fue la burbuja de internet y en el segundo fue el efecto de la híper liquidez. La valuación promedio creció 3.94x entre estos años pico, de US$43.36 a US$171.45MM.

[i] Charvel, R., “¿Qué tan grandes son realmente las transacciones de capital privado en América Latina?”, www.kapitalprvado.com, Año 1, No 1, Febrero 8, 2010

[ii] Partes de este artículo o información en este articulo pueden ser encontradas en: Charvel R., “How big are the private equity transactions in Latin America? Evidence from twenty-five countries from 1988 to 2008”, Venture Equity Latin America (VELA) published by WorldTrade Executive, Inc., a part of Thomson Reuters; 2009 Mid-Year Report.

[iii] Argentina, Bahamas, Barbados, Belice, Bolivia, Costa Rica, Brasil, Chile, Colombia, República Dominicana, Ecuador, Guatemala, Honduras, Jamaica, México, Nicaragua, Panamá, Perú, Puerto Rico, El Salvador, Santa Lucia, Surinam, Trinidad and Tobago, Uruguay y Venezuela.

[v] The Future of Global Private Equity, Mergermarket and Merrill Data Site, August 2009. 125 responses from institutional investor

- Información del último año/Información del año inicial)^(1/(Último año de al muestra/Año inicial de la muestra [↩]

Artículos Relacionados

Guía rápida para organizar fondos de capital privado en México II

La semana pasada publicamos la primera parte de esta Guía rápida para organizar fondos de capital privado en México donde se describe la Organización de un fondo de capital privado. A continuación la segunda parte. Reglas Básicas que debe contener un … Leer más

Guía rápida para organizar fondos de capital privado en México I

La presente Guía, que se publica en dos entregas, pretende ofrecer un panorama muy general sobre la organización de fondos de capital privado y el levantamiento de capital privado en México. De ninguna manera es exhaustiva, sino que explora los temas … Leer más

Tabla periódica de Unicornios

Los venture capitalists, inversionistas que aportan capital a empresas de reciente creación o start-ups, le llaman unicornio a una compañía que fondearon y que llegó a una valuación superior a los mil millones de dólares. También se les llama el billion dollar start-up … Leer más

Comentarios